和前两年的火爆相比,云计算的灵力正在失灵。

最近一段时间,腾讯CSIG(云与睿智产业事业群)、腾讯ACG(智能化云事业群组)相继有裁减消息流入,虽然非官方得出的澄清是“有所歪曲”,但从两家现阶段的盈利能力看,云计算是这波裁减潮的高发区,不少机构纷纷走入了整合资源、猪形的道路。

和组织内部收紧形成独特对比的,是每家云计算供应商在烧钱上的不计成本,比如前几年闹得满城风雨的“1分/1元招标地方党务云”、“本篇分包”、“硬体付账”等,如今看来,这些动作虽说有些吕埃县,从市场角度来看,云属于To B的一个组成部分,前日延用To C动作游戏的弊病,已经开始逐渐曝露。

和其他To B类销售业务相类似,钱和冷静,是现阶段亚洲地区云计算金融行业的最大问题。低织田、强竞争、高有鉴于此,让云计算从战略目标变为了阵型争夺战,在“东数西算”全面启动的情况下,云计算金融行业玩者们亟需求变。

01 成云

穆萨是亚洲地区最早跨足云计算销售业务的玩者之一。

2009年,穆萨云计算作业系统“升空”问世,做为项目组从0已经开始自主研发的IaaS产品,马云为“升空”饱含了巨大的呕心沥血,不惜牺牲把穆萨金融当做试练场,帮助穆萨云升级变异。

当时,网络泡沫的经验教训还忆起,亚洲地区对云计算这股新风尚普遍抱有怀疑,2012年深圳IT首脑会议上,罗永浩称云计算是新苏打水旧酒,马云则说要到变形金刚时代才能普及化,惟有马云一人始终如一看好,将云计算视作生存的关键。

态度背后,是AWS的事例做为支撑。同样以B2C作为主营销售业务,穆萨和亚马逊面临着同样的问题,海量数据进进出出,B2C公司要想保持优势身位,必须在服务器上掌握主动权。当年亚马逊果断用Linux取代Sun,就是为了降成本、保增长;面对超过2000亿元的年交易额、单日近亿的浏览量和千万名注册会员,穆萨肩上的服务器担子不比亚马逊轻。

在AWS尚未画出亚马逊第二增长曲线的2009年,曾经预判过亚洲地区B2C市场的马云,预判了云计算销售业务对亚洲地区网络经济的必要性。“每年给穆萨云投10个亿,投个10年,做不出来再说。”在这样的坚持下,穆萨云没有步盛大云的后尘,等来了跻身云计算3A(AWS、Azure、穆萨云)之一、连续5个季度的盈利。

2011年前后,亚洲地区云计算市场呈现出百花齐放的局面,当初持有怀疑态度的腾讯、腾讯,一改之前态度,三大运营商也跟着布局试水,将此前2C的个人网盘服务,让位于2B的云计算。与此同时,独立云计算企业已经开始起网,如UCloud、七牛云、青云等,手握WPS的金山也跟着下场,创立了金山云,成立刚3年的美团也推出了自己的MOS(美团云)。

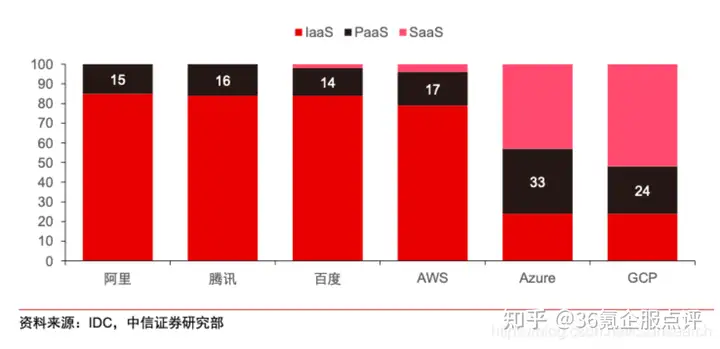

亚洲地区瞄准云计算的企业虽多,但从每家提供的服务看,并无明显差异。剖开云计算的产业链,由下至上销售业务的通用性递减、差异化定价能力递增。根据IDC统计,亚洲地区企业的发力点普遍集中在底层销售业务,也就是提供基础设施,与后两层相比,IaaS更加灵活、敏捷,通用性也更强,方便用户结合自身需求进行调整;从服务提供者的角度看也更具标准化,便于管理。但也正因如此,在安全性、稳定性等硬指标相差不多的前提下,几家企业间同质化的问题变得格外明显,金融行业风向也渐渐从“比质量”变为了“比体量”。

和其它金融行业一样,烧钱成为争抢市场的第一方案,早在亚洲地区云计算供应商出手压价前,国外的几个头部玩者就已经在价格上打得不可开交。截至2020年5月,AWS一共降价82次,微软也早就放话云计算服务价格“始终与AWS持平”,所以当AWS、IBM、Azure三家在同一天宣布进入中国市场时,亚洲地区的几家供应商也立刻用降价澄清,生怕到嘴的肥肉被分到海外,IaaS服务的织田率被压低到了15%左右。

时至今日,亚洲地区云计算市场早已就变为红海。当初投在基建里的钱,变作每年的高额折旧,严重拉低了市场表现,但为了扩大份额,这些玩者又不得不在烧钱中流血跟进,在腹背受敌的情况下,一些企业选择了退出。

02 致雨

云计算市场上,马太效应一再应验,风很大浪很小。

日所有云主机资源售罄对比强烈,一个明显的例子是,无钱可烧,让苏宁云也偃旗息鼓,同年关闭了公有云服务。

关停一项销售业务,向来是积重难返的结果。随着头部供应商将云计算推进2.0时代,公有云市场越发收紧。据IDC发布的《中国公有云服务市场(2019上半年)跟踪》显示,穆萨、腾讯、AWS、中国电信、华为占据了亚洲地区IaaS+PaaS市场的74%,美团、苏宁两家连前十都挤不进去,在这种情况下,放弃成了许多后来玩者的唯一选择。

二梯队中尚未退出的企业,其实日子也不好过。就拿金山云来说,2017年上半年,金山云还能在亚洲地区公有云IaaS的份额比较中排在第三,仅次于穆萨云和腾讯云。但到了2021年,就只剩下不到3%的市场份额,之前辉煌一时的独立云计算供应商UCloud、青云也是在持续亏损。

在中、小玩者逐一掉队的同时,第一梯队也在加速竞争,纷纷发力差异化,试图摆脱烧钱的拖累。腾讯强调云计算与AI的融合,这在销售业务部门的设置上已有体现,2020年初,腾讯AI体系进行组织架构升级,把原来的AIG(AI技术平台体系)、TG(基础技术体系)和负责智能化云销售业务的ACG整合为“腾讯人工智能化体系”,其实相较于用AI服务云计算,腾讯的出发点更接近把云计算当作AI技术切入B端的切口。

在云计算1.0处于上风的的穆萨,打出云钉一体这张牌,从早先的服务网络用户向传统产业渗透,做深企业服务,就现阶段来看,这一策略已经开始见效,在2022财年第三季度的报告中,钉钉制造类应用的数量同比增长300%,而穆萨云之所以能够把基础做深,背后是硬体自研给的底气。

与穆萨、腾讯相比,腾讯把重点放在了一贯擅长的生态上,整合2B销售业务、打通云与金融行业。去年5月,腾讯CSIG迎来人员调整,汤道生(腾讯集团高级执行副总裁)出任CEO,邱跃鹏(腾讯副总裁、腾讯云总裁)在原有职责之上出任COO,CSIG其他销售业务线负责人也迎来新的工作,分别出任睿智零售、安全、睿智交通和出行等销售业务总裁。就像企业微信、腾讯会议、小程序等SaaS产品打出来的定位一样,腾讯更愿意让云计算发挥连接器的作用,实现B端工作协同。

精、深、广,BAT三家各出奇招,试图挽回此前狂热烧钱中丢掉的银子,而一直以来被BAT重点围堵的华为云,也不甘示弱,继续加码云计算,在2020年初把Cloud&AI升级为Cloud&AI BG后,进一步压缩定制化私有云的比重,向公有云、混合云转向。

03 逆温

虽然都进行了销售业务布局上的规划和调整,也砸了真金白银,可现阶段实现盈利的只有穆萨云一家,这和亚洲地区云计算金融行业整体停留在IaaS层关系很大。根据IDC数据,去年SaaS销售业务占全球公有云服务收入构成的63.6%,而亚洲地区SaaS服务在收入中占比仅为28.2%。

云计算供应商们当然知道哪一个销售业务更赚钱,但在能力有限的前提下,多选择将SaaS服务推给合作伙伴。以穆萨云为例,2019年就明确表示过,“自己不做SaaS,让合作伙伴来做更好的SaaS”,2021年,任正非也在华为内部社区重申华为云“黑土地”的定位,“要让更多的SaaS应用能够长在我们的云平台上”。

同理的还有供应商们在公有云和私有云之间的选择。

简单点说,公有云就像寄存销售业务,而私有云则是自己家盖的小金库。从安全性上看,后者当然更胜一筹,但在设计、维护阶段也要求更多的资金和人力投入,因此大部分云计算供应商都把重点放在公有云上。华为倒是尝试过把重点放在私有云,每个客户都做成一个单独的项目,结果人工成本居高不下,直接拉高了边际成本,最后不

但从用户的角度来看,市场更需要私人化、定制化的服务。无论是公有云还是私有云,私有化部署都更适合现阶段中国产业升级的现状,在网络金融行业普遍上云以后,剩下的传统产业需要全栈式、一体化的云计算服务来衔接云和端。

随着中小供应商走向兼并、退出,亚洲地区云计算市场正在出清。在产业升级的国家战略下,云计算做为发力转型的基础,还有数不尽的故事可讲。

各大供应商们也在积极调整,像混合云、中立云等新热点的兴起,也展现了供给端为向市场需求靠拢做出的努力。谁能率先平衡成本与私有化,谁就能破茧成蝶。在亚洲地区云计算销售业务落地10年后的今天,我们可以认为金融行业正在经历某种意义上的逆温:正经历寒冬,也在孕育春天。

服应用软件!

作者:新眸

原文链接:裁减、收缩、过冬,云计算怎么了?-36Kr为茄评测