经历了去年11月消费市场大跌后,今年以来国债消费市场逐步“超预期”回暖。特别是银行存款基准利率的下降有利于银行存款释放、推动居民收入,从而带动实业的股权投资。无信用风险基准利率正处于下行趋势,股票消费市场震荡加剧,又再次突显了国债类金融资产的配置商业价值。

什么是国债?这么多国债品种,做为一般股权创业者应该把目光著眼在谁身上?国债类金融资产会跌吗?股权投资前,国债哪些信用风险点要介绍?接下来,我们就为大家一一展开传授。

做为一类合同纠纷凭据,国债具备偿还债务性、流动性、股权投资收益性、股权投资信用风险相较较高四个典型特点。对于相同类型的国债而言,所具备的主要特点也存在差异,例如,股权投资基准利率较高的国债往往伴随着较大的信用风险较高,资金面也极差。因此,股权投资者应当介绍国债的相同特点,在偿还债务性、资金面、股权投资收益性与可靠性间展开取舍,作出合适的股权决策。

公司债全名“可切换公司国债”,公司依法发行、在一定期间内依据约定的条件可以切换成本公司股价(即“转债”)的公司国债。

近年来,公司债消费市场体量增长迅速,日益成为上市公司的重要融资工具。据Wind数据显示,截至2022年12月31日,沪深两市公司债银行银行存款体量已达到8295亿元,续存国债477只,银行银行存款体量已是2019年末的3.4倍。

招揽股权创业者,公司债的气质在哪里?

做为一类股权稀缺资源,最招揽人的地方,总之是股权投资收益。但也不要忘了,任何羿语信用风险 , 只谈股权投资收益的股权投资,都是抢钱。

公司债的气质就在于,它在信用风险和股权投资收益间,作出了良好的平衡。简单归纳起来 , 公司债的股权投资收益是“下有弯叶 ,上不破土动工”。

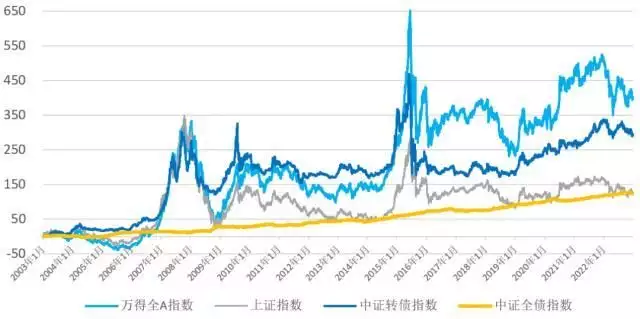

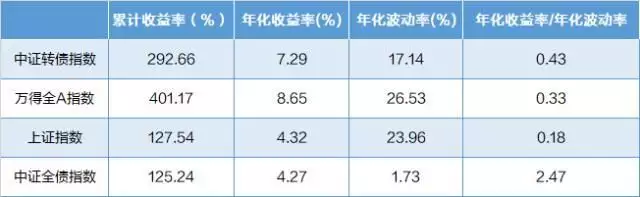

从历史经验上看,相较股票金融资产,公司债总体股权投资基准利率消费市场走势方向与股票消费市场指标性成分股近似于(2003年以来的总计收益率大幅超越了上证成分股),一些阶段的消费市场波动和回调振幅也相较股票成分股低,总体上看呈现出更好的股权投资收益-信用风险较高价比。尤其在股票消费市场阶段性行情中,公司债股权投资收益表现也有机会不遑多让,如果再考虑可加资金成本、T+0交易等不利因素,侵略性甚至可能更加纤细(需为的信用风险也会相应提高)。相较一般国债金融资产,公司债总体总计股权投资收益优势显著,具备相较Villamblard的股权投资收益弹性,总之相较消费市场波动振幅显著Villamblard。

易方达公司债成分股与个券消费市场代表成分股总计股权投资基准利率消费市场走势(%)

广告统计区间:2003/1/1-2022/12/31

巧避坑品好“五碗面”

6月13日,央行将7天逆回购中标基准利率,从2%下调至1.9%。降息落地,后续债市消费市场走势如何,股权创业者又该从哪些方面来观察呢,巧避坑,品好以下“五碗面”,赢得更稳的回报。

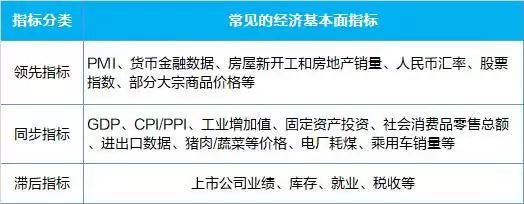

第一碗面:宏观经济基本面。

它是债市分析的起点,驱动债市的根本性、全局性不利因素,是分析债市最先上桌、最厚。

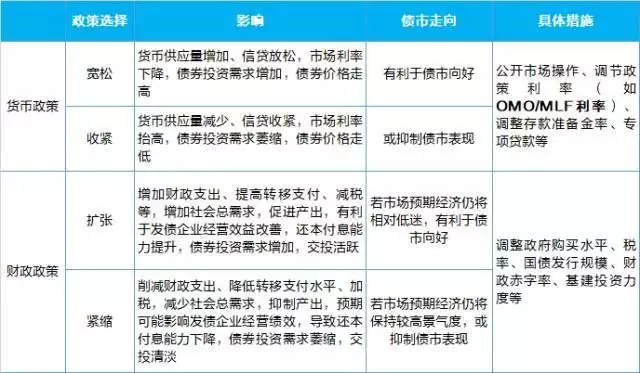

第二碗面:政策面。

相同基本面条件下,国家财政政策、货币政策、产业政策、外贸政策,乃至人口政策等政策会作出相应调整,着眼短、中、长期,以求熨平周期消费市场波动(见下图)。尤其是在一些关键阶段,政策组合更是“菜码丰富”,力度“劲道”,比较像北京炸酱面。

广告第三碗面:资金面。

它对短端股权投资基准利率的影响更为直接。简言之,股权投资者手里有资金,有能力多买国债,有利于债市的行情向好,反之买盘没钱,债市也大概率难有行情。而这碗面比较像四川担担面——色泽红亮,鲜辣突出,口味犀利。一般股权投资者日常可以通过观察DR007(银行间7天银行存款类金融机构间的国债回购基准利率)和R007(银行间7天质押式回购基准利率)等指标起落,及时跟踪介绍资金面的松紧状态。

第四碗面:供需面。

对债市供求关系、债市定价等主要不利因素影响较为直接。以企业债为例,如果发债企业主体信用评级等级高,则有助于提升国债需求量、降低发行基准利率;如果国债信用评级被下调、引发抛售,就可能出现供需失衡,价格下跌。而这碗面就像上海阳春面——

清亮淡雅、排列整齐、汤头鲜香。

第五碗面:情绪面。

我们用“东北冷面——酸爽清冽 汤多细滑 回味悠长“,来表达对最后一碗面观察。情绪面对债市的影响,持续时间不长,来去匆匆,不改变长期趋势,但可能会放大债市消费市场波动,尤其是发生某些特殊信用风险事件时,猝不及防的预期差导致悲观情绪溢出扩散,引发消费市场恐慌和过度反应,甚至负反馈导致资金面紧张。这股对味蕾的酸凉冲击,常让人记忆犹新,久久无法释怀。(本文)

本文源自金融界资讯